4 Claves para la actualización del KYC, con Andrea Luque y Edo Bakker

Muchos profesionales enfrentan desafíos en la actualización del KYC de sus clientes, comprometiendo el compliance de la empresa. Abordamos el tema con Andrea Luque y Edo Bakker.

El 43,2% de los profesionales de compliance enfrentan desafíos en la actualización del KYC de sus clientes, según datos de nuestro último estudio.

Ante estos datos, decidimos ahondar en los claroscuros de la actualización del KYC en un webinar con Andrea Luque (Osborne Clarke) y Edo Bakker (Agile Control Solutions).

Al final del artículo te dejamos la grabación del webinar, veamos ahora las 4 claves que nos dejaron Edo y Andrea sobre la actualización del KYC o “KYC refresh”.

1. Adapta tu KYC refresh a la normativa y realidad de tu sector

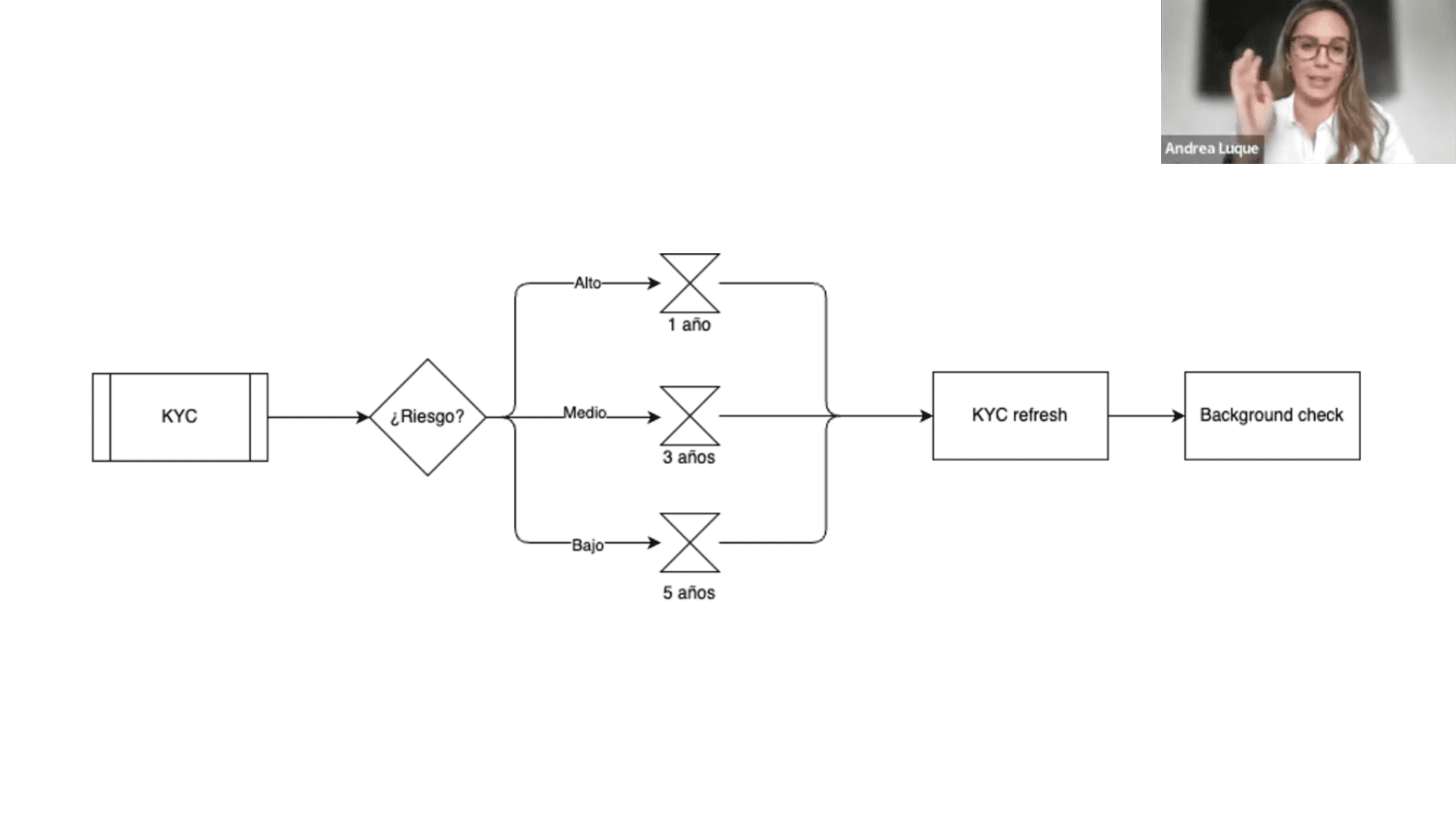

Andrea Luque resalta la importancia de actualizar periódicamente el KYC, especialmente para clientes de alto riesgo.

"El único plazo que establece la norma ahora mismo es que como mínimo para los clientes de riesgo alto hay que actualizarlo una vez al año," destaca Andrea, anticipando cambios significativos con la nueva normativa europea. Esta práctica no es solo un requisito legal sino también esencial para mitigar riesgos de actividades ilícitas.

La actualización del KYC no es uniforme para todos los sujetos obligados y varía según el sector y el apetito de riesgo. Como señala Edo Bakker, "depende un poco del sujeto obligado y del sector de riesgo concreto también”. Personaliza la frecuencia de actualización de KYC según el riesgo y sector específico.

2. Utiliza tecnología específica como aliada

Andrea enfatiza la necesidad de contar con herramientas que monitoricen la situación o comportamiento del cliente, y que puedan iniciar procesos de re-KYC en cualquier momento.

"Si de repente ese cliente tiene una transacción o una operación sospechosa, complicada, que no se corresponde con la naturaleza de la actividad, revisa el cliente, actualízalo", menciona Andrea.

Además, el uso de tecnología debería ayudarte a registrar evidencias de cumplimiento en caso de inspecciones regulatorias. Es importante que mantengas un historial de las actualizaciones de KYC para demostrar trazabilidad y cumplimiento, esto incluye documentar las evaluaciones de riesgo y las decisiones tomadas.

Andrea, además, recalcó la importancia de utilizar tecnología muy específica en cualquier proceso de PBC, “Es fundamental trabajar con herramientas tecnológicas adecuadas, ya que muchas de ellas no están orientadas originariamente a PBC-FT y su uso y utilidad es limitada”.

3. Construye una relación sana con el front office en pos del compliance

La colaboración y actitud positiva de todas las líneas de negocio hacia el proceso de KYC refresh son cruciales. Andrea destaca, "es fundamental que el front office, que las líneas de negocio, que tengan una buena actitud", enfatizando cómo el compromiso con los procesos de refresh influye favorablemente en su entendimiento y aceptación por parte del cliente.

La comunicación con el cliente ha de ser útil para él y orientada a fortalecer la relación entre ambos:

- Explica claramente el propósito y la importancia del proceso de KYC refresh, alineándolo con los propios intereses del cliente.

- Preocúpate por minimizar molestias e inconvenientes.

- Abre canales de feedback y preguntas.

Si el front office actúa desmotivado con los temas de compliance, párate a analizar qué sucede, quizás necesite automatizar tareas, quizás incentivos basados en el feedback del cliente…

Edo resalta la importancia de la formación continua para enfrentar objeciones y situaciones complejas, señalando que "la primera línea también tiene que tener una formación para responder a, como dicen en la venta, que hay objeciones de venta, las objeciones de KYC".

Además, la comunicación del cambio en materia de compliance debe ser una prioridad, asegurando que la primera línea está bien informada y adopta las nuevas medidas o actualizaciones.

4. Asume la responsabilidad, revisa procesos y delega adecuadamente

Como Chief Compliance Officer (CCO), es crucial entender que, aunque se deleguen en terceros algunas tareas de cumplimiento, la responsabilidad final siempre recae sobre ti.

Como indica Andrea, "el responsable eres tú", lo que destaca la importancia de elegir socios de confianza y mantener un control exhaustivo sobre los procesos de KYC, evaluación de riesgo y refresh, entre otros.

Realiza revisiones regulares y emplea tecnología avanzada para asegurar el compliance. Como CCO, debes estar siempre al tanto de las últimas regulaciones para adaptar las estrategias con el máximo de garantías.

Webinar "Claves para la actualización del KYC"

Ahora sí, te dejamos con el webinar completo con Edo Bakker y Andrea Luque. Aunque antes de ver el vídeo, te recomendamos despejar algunas dudas comunes entre los términos KYC refresh, Re-KYC, Remediación y Perpetual KYC.

Algunas preguntas que respondimos en el webinar:

- ¿Cuándo debemos actualizar el KYC? ¿Con qué documentación?

- ¿KYC refresh es un requisito de obligado cumplimiento o es una best practice?

- ¿Cómo basamos nuestra estrategia de actualización del KYC según el riesgo identificado?

- ¿Cómo reforzamos el seguimiento de un perfil de riesgo alto?

- ¿Cómo hacemos partícipe a quien tiene contacto directo con el cliente?

Si te ha gustado este post, subscríbete a nuestra newsletter en la que hablamos constantemente de procesos de AML/KYC: