Qué es el KYC scoring y cómo empezar con él

En la carrera contra el blanqueo de capitales y la financiación del terrorismo, cada vez más empresas y despachos configuran su propio scoring de KYC basándose en el riesgo percibido.

Índice

Qué es el KYC scoring o "risk scoring"

El scoring de un proceso de KYC es el cálculo numérico que determina la confiabilidad del cliente y el nivel de riesgo asociado a la relación comercial.

Es útil para aplicar controles proporcionales y, en general, para tomar decisiones informadas.

Formas de hacer el KYC scoring

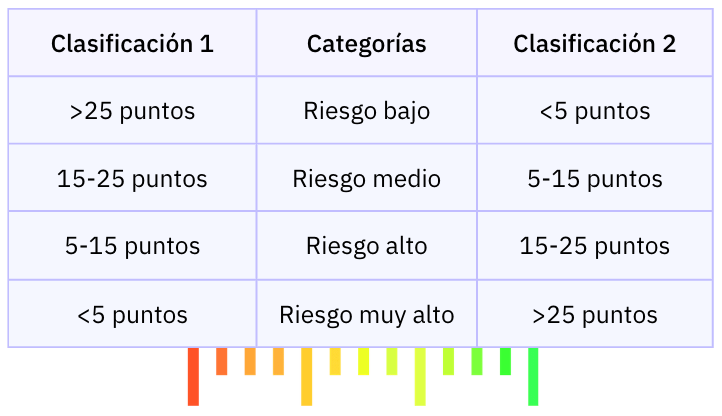

Se puede clasificar al cliente de dos modos:

- 1. Cuanta mayor puntuación, el riesgo será menor y, por tanto, será más fácil empezar la relación comercial.

- 2. Cuanto mayor sea la puntuación, el riesgo será mayor y, por tanto, tendremos que aplicar las medidas oportunas.

Ejemplo de scoring

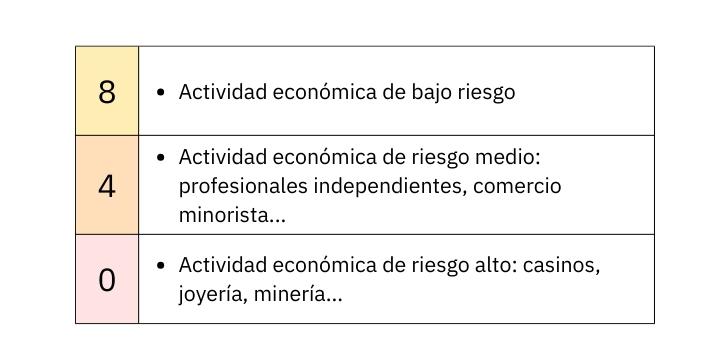

Ejemplo de scoring sobre un factor de riesgo.

Sector y tipo de actividad económica desarrollada por el cliente:

Implementación

El KYC scoring no debería ser manual, ya que resulta poco eficiente, pero es una buena manera de comenzar después de definir los cálculos. Lo suyo es hacerse con una herramienta que automatice este proceso pronto.

Lo mejor es que las personas interesadas (equipos de cumplimiento, seguridad y operaciones...) formen parte de la decisión de la herramienta y la configuración de los cálculos.

Cómo debe ser tu herramienta para hacer KYC Scoring

Lo ideal es que la herramienta que escojas integre el proceso de verificación de la identidad o que tenga una integración nativa con la herramienta con la que verificas la identidad y la documentación pertinente.

¿Qué otros aspectos son clave?

- Debe ser colaborativa, a ser posible con granularidad en los permisos y accesos para controlar mejor la seguridad de los datos.

- Además de colaborativa, debe permitirte la opción de añadir comentarios que complementen al cálculo automático. La evaluación automática no sustituye la humana.

- No subestimes este aspecto; es muy importante que la herramienta cuente con un equipo detrás que ofrezca un buen soporte técnico, accesible.

- Si la herramienta te permite ejecutar el KYC inicial de un cliente, será óptimo que puedas gestionar también sus actualizaciones posteriores (KYC refresh).

- Se debe poder almacenar datos y documentos para consultas futuras.

- Será también muy práctico que puedas verificar si el cliente aparece en listas de sanciones gubernamentales o internacionales, mediante integraciones.

- Si encaja con tu presupuesto, puede ser interesante utilizar inteligencia artificial y aprendizaje automático para mejorar la precisión y la eficiencia del proceso.