KYC scoring y evaluación de riesgo en AML/PBC

Los modelos de scoring de KYC se basan en indicadores de riesgo del cliente. El scoring te ayudará a evaluar la exposición al riesgo de blanqueo de capitales de tu organización, en caso de validar a un cliente determinado.

Debido al enorme avance tecnológico que hemos vivido los últimos diez años, los criminales han encontrado nuevas maneras de blanquear capitales. Las empresas debemos tomar más medidas para detectar comportamientos ilícitos y combatir el blanqueo y la financiación del terrorismo desde la ráiz.

Seguro que te suenan los procedimientos de Know Your Customer (KYC), Customer Due Diligence (CDD), o AML Screening.

Bien, hoy profundizamos en el proceso de KYC scoring o Evaluación de riesgo.

¿En qué consiste el KYC scoring o evaluación de riesgo?

El KYC scoring es un modelo que nos ayuda a comprender la probabilidad de que un cliente esté involucrado en operaciones o entramados de fraude financiero. Aunque existen modelos estandarizados, lo más apropiado es que cada empresa adapte su modelo según su actividad, sector y apetito de riesgo.

Organismos reguladores como la OFAC enfatizan la importancia de que las empresas adopten un este tipo de medidas para tomar decisiones basándonos en el nivel de riesgo.

Los modelos de KYC scoring se basan en diferentes Key Risk Indicators (KRI), o indicadores de riesgo, como la localización fiscal del cliente o su relación con personas políticamente expuestas (PEP).

¿Por qué son importantes las evaluaciones de KYC scoring?

La evaluación de riesgos durante el proceso de Know Your Customer es crucial para desarrollar programas efectivos de PBC y mejorar/facilitar la toma de decisiones en casos complejos.

Algunas empresas ejecutan estas evaluaciones en la revisión manual de los datos del KYC, mientras que la gran mayoría se apoyan en tecnología para calcular el risk score o la puntuación de riesgo de manera precisa y automática.

Ventajas de utilizar un software de KYC scoring

Las ventajas de hacer KYC scoring, respaldado por un software de KYC específico, son:

- Mejora en la precisión del cálculo, automático y libre de errores humanos.

- Simplificación de la función del analista de KYC, que verifica y valida a los potenciales clientes.

- Conocimiento del cliente más profundo, útil para establecer la relación y tomar decisiones.

- Cumplimiento normativo ante auditorías internas y/o del regulador.

- Obtención de gráficos y reportes avanzados sobre el riesgo asumido de la empresa.

Algunos softwares de KYC como el de Parallel, te permiten programar alertas a futuro para iniciar procesos de KYC refresh o actualización del KYC, según el riesgo obtenido.

¿Cuáles son los factores de riesgo (KRI) de un KYC scoring?

Los indicadores clave de riesgo (KRI) que antes mencionábamos de pasada, son:

- Tipo de cliente (persona jurídica, persona física, organización sin ánimo de lucro, etc.)

- Persona física: perfil financiero del cliente

- Persona jurídica: tamaño de la empresa/holding, presencia nacional/internacional

- Tipos de productos y servicios vendidos a los clientes

- Inconsistencias en la información proporcionada por el cliente

- Nivel de exposición a países o regiones de alto riesgo

- Cambios frecuentes en la información del perfil del cliente

- Historial de relaciones con entidades o individuos sancionados o políticamente expuestos

- Nivel de exposición en prensa y noticias adversas halladas

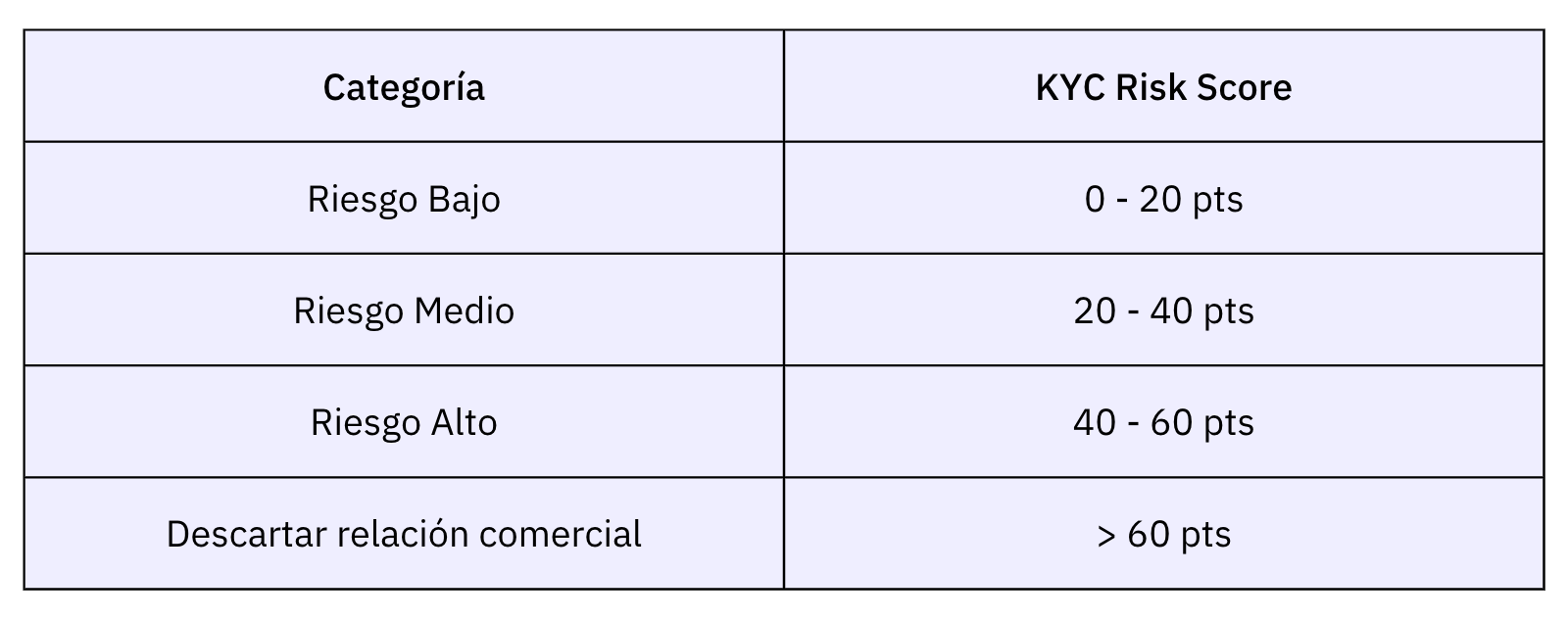

En base a estos criterios, se obtiene una puntuación de riesgo de cada uno y se obtiene una puntuación global del cliente asociada a un nivel de riesgo. Estos niveles normalmente son “BAJO”, “MEDIO” o “ALTO”.

La captura anterior es solo un ejemplo, sin embargo y como hemos dicho al principio, puedes y debes personalizar los rangos de riesgo según la realidad de tu empresa.

Documenta tu modelo de evaluación del riesgo

Las empresas deben documentar con detalle cómo funciona el modelo de KYC scoring, así como el árbol de decisiones para los casos comunes, ya que los reguladores pueden preguntar sobre estos programas y penalizar inconsistencias en los modelos a través de multas y otras sanciones.

Cómo implementar KYC scoring en tu programa de AML

El KYC risk scoring no debería ser un proceso manual, ya que resulta lento y tedioso, pero es una buena manera de empezar.

El primer paso para implementar un motor de KYC scoring es definir claramente qué factores son realmente factores de riesgo (KRI) para tu empresa, a partir de ahí, puedes utilizar Excel como herramienta temporal donde determinar los cálculos y niveles de riesgo de cada cliente.

A continuación, te explicamos con más detalle cómo implementar tu propia metodología de KYC scoring en el onboarding de tus clientes.

Si estás familiarizado con los modelos de KYC scoring y estás buscando un software específico que te permita orquestar toda tu operativa de PBC/AML, echa un vistazo a la solución de Prevención de Blanqueo de Capitales de Paralell.