¿Qué medidas de diligencia para la prevención de blanqueo de capitales debo adoptar?

Te explicamos las medidas normales de diligencia debida a adoptar si eres un sujeto obligado por la normativa de prevención de blanqueo de capitales (PBC).

Si quieres saber si estás entre los sujetos obligados, te invitamos a que leas este artículo donde explicamos en detalle quiénes son estos sujetos.

Nuestro objetivo es ayudarte a entender en qué consisten si las tienes que adoptar como sujeto obligado. Y, ¿por qué?

Porque la normativa es difícil de entender si no se le dedica tiempo a analizarla, tanto por la Ley 10/2010, de 28 de abril, de prevención del blanqueo de capitales y de la financiación del terrorismo, como por su Reglamento (Real Decreto 304/2014, de 5 de mayo, por el que se aprueba el Reglamento de la Ley 10/2010, de 28 de abril, de prevención del blanqueo de capitales y de la financiación del terrorismo).

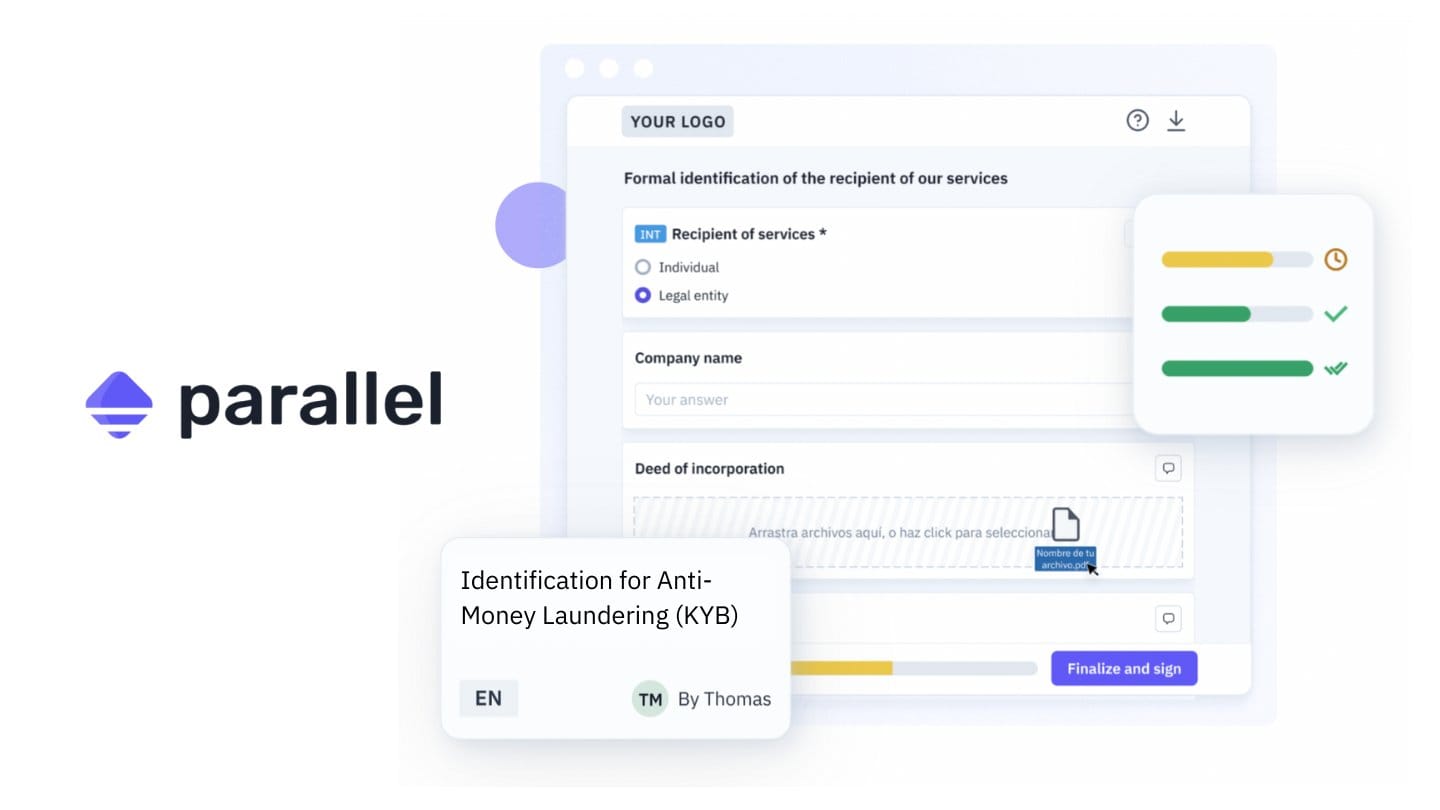

Y porque la solicitud de información en el marco de estos procesos de diligencia debida es uno de los flujos de trabajo con el que nos encontramos habitualmente en Parallel con nuestros clientes del sector legal, financiero e inmobiliario, pues todos ellos se encuentran entre esos sujetos obligados.

¿En qué consisten las medidas de diligencia para la prevención de blanqueo de capitales?

Este proceso es conocido comúnmente como el de identificación de clientes, o como know your customer o know your client (KYC), y en la práctica se suele caracterizar por un formulario muy largo donde se pide mucha información y documentos a los clientes.

El objetivo de todo ello no es más que la de prevenir la financiación de actividades ilícitas, como son el tráfico de drogas, el terrorismo y la delincuencia organizada, y en la que los Estados se apoyan en estos sujetos obligados para identificar personas o entidades sospechosas. Sabiendo esto, veremos que las medidas que establece la normativa son lógicas y menos complejas de lo que pueden parecer.

A continuación listamos las medidas normales de diligencia debida en la prevención de blanqueo de capitales:

- La identificación formal de las personas físicas o jurídicas con las que se pretendan establecer cualquier relación de negocio o intervenir en cualesquiera operaciones.

- La identificación del titular real de las mismas personas.

- La obtención de información sobre el propósito e índole de la relación de negocios, así como su seguimiento.

Aunque podríamos pensar que no tienen mayor relevancia, la adopción de estas medidas por el sujeto obligado es obligatorio. Es más, la normativa prohíbe a los sujetos obligados empezar a trabajar con los clientes si no se han llevado a cabo con carácter previo, bajo riesgo de altas sanciones en caso de incumplimiento.

1. Identificación formal

Esta medida consiste en identificar mediante documentos fehacientes la identidad del cliente, y que, con carácter general, será necesario siempre y cuando el importe sea igual o superior a 1.000 euros, o se trate de operaciones de envío de dinero y gestión de transferencias.

Para ello, se puede llevar a cabo mediante los documentos de identificación que establece la propia normativa de prevención de blanqueo de capitales.

No será obligatoria esta comprobación en la ejecución de operaciones si no concurren dudas respecto de la identidad del interviniente, quede acreditada su participación en la operación mediante su firma manuscrita o electrónica, y la comprobación se hubiera practicado previamente en el establecimiento de la relación de negocios.

2. Identificación del titular real

La identificación del titular real consiste básicamente en averiguar las personas que están detrás de las relaciones de negocio que vamos a establecer tal y como lo define la normativa, pues en ocasiones la persona o entidad con la que vamos a trabajar no es la persona que realmente se va a beneficiar de esa relación.

Esta identificación consiste en indagar si el cliente actúa por cuenta propia o de terceros, en cuyo caso se debe identificar a la persona para la que actúa, este es, el titular real.

Por otra parte, si la relación que se va a establecer es con entidades, la norma obliga al sujeto obligado a adoptar medidas para determinar la estructura de propiedad y de control de las personas jurídicas, estructuras jurídicas sin personalidad, fideicomisos y cualquier otra estructura análoga. Excepcionalmente, no será necesaria la identificación de los accionistas o titulares reales de empresas cotizadas, o de sus filiales participadas mayoritariamente, cuando estén sometidas a obligaciones de información que aseguran la transparencia de su titularidad real.

Este proceso de identificación será obligatorio llevarlo a cabo antes de establecer:

- La relación de negocio;

- La ejecución de transferencias electrónicas por importe superior a 1.000 euros; o

- La ejecución de operaciones ocasionales por importe superior a 15.000 euros.

Declaración responsable del cliente

Para simplificar esta identificación del titular real, la norma permite que la identificación y comprobación de la titularidad real se efectúe mediante una declaración responsable del cliente o de la persona que tenga atribuida la representación de la persona jurídica.

En todo caso, la norma establece como obligatoria la obtención de documentación adicional o de fuentes fiables independientes cuando:

- El cliente, el titular real, la relación de negocios o la operación presenten riesgos superiores al promedio.

- Existan indicios de falta de exactitud o veracidad de la declaración del cliente.

- Concurran circunstancias que determinen la obligación de examen especial o la comunicación por indicio.

3. Información sobre el propósito e índole de la relación de negocios y seguimiento continuo

Además de la identificación de clientes antes descritos, la normativa de prevención del blanqueo también obliga a obtener información para conocer la naturaleza de la actividad profesional o empresarial de los clientes, y que requerirán un mayor o menor detalle en función del nivel riesgo.

Y para ello los sujetos obligados podrán obtener la información a través de:

- Los clientes.

- Fuentes fiables independientes.

- Visitas presenciales a las oficinas, almacenes o locales declarados por ellos como lugares desde donde ejerce la actividad mercantil, dejando constancia por escrito del resultado de la visita.

Obtenida esa información, los sujetos obligados deben aplicar, a lo largo de la relación con el cliente, medidas para garantizar que las operaciones coincidan con las del cliente y las de su perfil empresarial y de riesgo. Así como garantizar que los documentos, datos e información que disponga estén actualizados.

Si te interesa un listado con los documentos que necesitas para el proceso de conocimiento del cliente -know your customer (KYC)-, puedes probar de forma gratuita nuestra plataforma, en la que tenemos el modelo que hemos creado o, si lo prefieres, puedes contactar con nosotros para resolver tus dudas.

También puedes aprender cómo automatizar el KYC para identificar el titular real con Parallel en este vídeo donde te lo mostramos al detalle.

Esperamos que con lo que hemos explicado en esta entrada te hayamos podido ayudar a entender mejor cuáles son las medidas diligencia en el marco de la prevención del blanqueo, sin que tengas que bucear la Ley o el Reglamento.

Si te ha sido útil este artículo o crees que puede serle útil a otras personas, compártelo a través de las redes sociales. 🙏