El papel del KYB en Fintech (Know Your Business)

Know Your Business (KYB) es un proceso de obligado cumplimiento para las fintech y otras entidades financieras, el cual implica "conocer" tanto a la persona jurídica con la que vas trabajar, como a los titulares reales que actúan en representación de la empresa.

Qué significa estar sujeto a la normativa de Prevención de Blanqueo de Capitales (PBC)

Como fintech, al igual que cualquier entidad financiera, debes cumplir con leyes y regulaciones diseñadas para prevenir y detectar actividades relacionadas con el blanqueo de capitales y la financiación del terrorismo.

Esto incluye la implementación de procesos detallados de due diligence, como el Know Your Business (KYB), monitoreo constante de las transacciones de los clientes, y la obligación de reportar actividades sospechosas a las autoridades reguladoras. En este artículo nos centraremos en el primer punto.

Qué es el Know Your Business (KYB)

Know Your Business (KYB) es un proceso fundamental para las fintech y otras empresas sujetas a la normativa de PBC/FT que implica verificar la identidad corporativa, la estructura de propiedad, y la situación financiera y legal de las empresas que son potenciales clientes.

Este proceso asegura que las empresas comprendan con quién están haciendo negocios, identificando a los titulares reales y evaluando cualquier posible riesgo asociado con la relación comercial.

El concepto de KYB no solo se utiliza para conocer a tus clientes de tipo empresa, sino también para el proceso de homologación de proveedores, en casos en los que establecemos relaciones de negocio con proveedores.

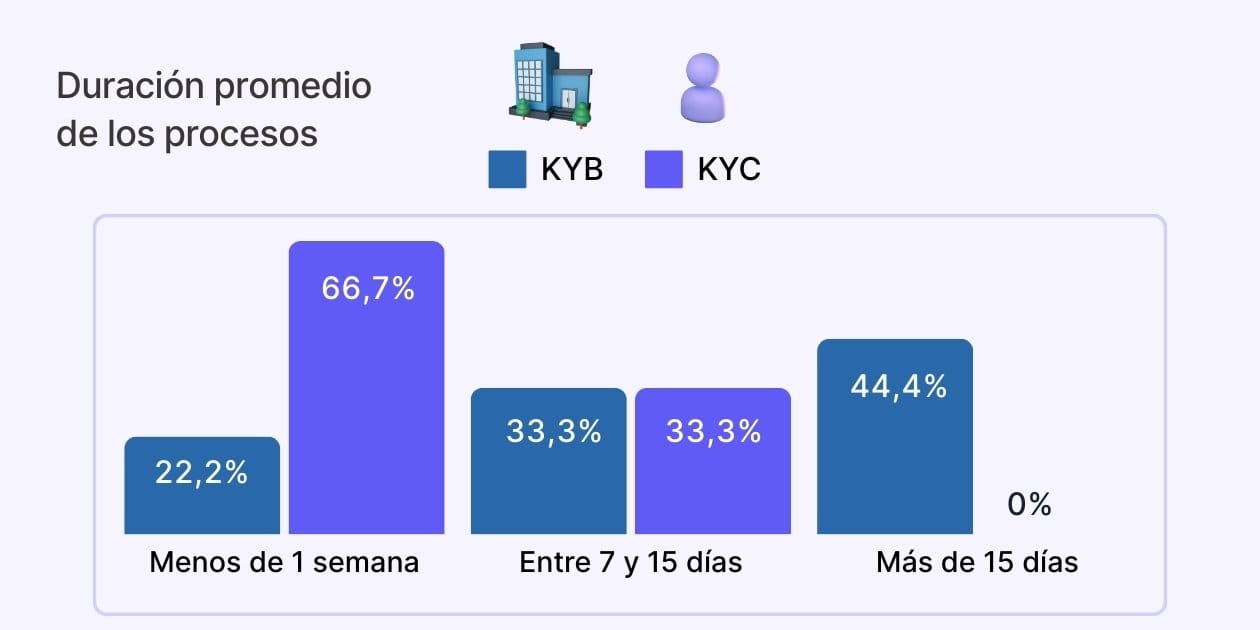

Diferencias entre el KYB y KYC

Tanto el KYB (Know Your Business) como el KYC (Know Your Customer) son procesos de cumplimiento obligatorio para las fintechs, en función de si sus clientes son personas jurídicas (KYB) o son personas físicas (KYC).

También existe la posibilidad de que tus clientes sean tanto personas jurídicas, como personas físicas. En este caso tendrás que seguir ambos procesos, KYC y KYB, según el tipo de cliente.

Ambos procesos buscan minimizar el riesgo, a pesar de que el KYB tiende a ser más complejo y largo, ya que se requiere una comprensión más profunda de las relaciones empresariales y los flujos financieros.

Requisitos de KYB para Fintech

Requisitos obligatorios del KYB

Verificación legal de la identidad corporativa: Debemos verificar que la empresa esté legalmente registrada y en activo, solicitando la escritura de constitución, el certificado de inscripción en el Registro Mercantil y las licencias comerciales oportunas.

- Verificación de la dirección física: Confirmar la existencia de una sede física ayuda a garantizar que la empresa no es una entidad de fachada y tiene operaciones legítimas.

- Identificación de titulares reales (Ultimate Beneficial Owners - UBOs): Debemos identificar a todas las personas que posean más de un 25%. Solicitaremos los nombres, documentos de identidad, sus contactos, etc.

- Verificación de la estructura corporativa: Debemos conocer sus filiales y empresas matrices, así como los accionistas y directores de todas ellas. Solicitaremos la documentación legal correspondiente para verificar la relación entre las entidades dentro del grupo.

- Historial de la empresa: Tendremos que ejecutar comprobaciones para descartar que la empresa ha sido sancionada, así como prensa adversa contra la empresa o cualquiera de sus titulares reales.

- Relaciones con Personas Políticamente Expuestas (PEP): También debemos descartar que dentro de la organización no existan Personas con Responsabilidad Pública (PRP), ni allegados de PRPs.

- Monitoreo continuo: Tendremos que implementar sistemas que permitan el monitoreo constante de la información corporativa y de los titulares reales para detectar cambios que puedan influir en el riesgo asociado con la empresa.

Requisitos proactivos del KYB (y relacionados con la homologación de proveedores)

- Revisión de la información financiera: Podemos solicitar, si es pertinente, estados financieros como el balance, la cuenta de pérdidas y ganancias, informes de auditorías internas, etc.

- Cumplimiento legal y regulatorio: Podemos requerir documentos que demuestren el cumplimiento de regulaciones específicas del sector (salud, hostelería, etc.) y/o informes sobre el cumplimiento de GDPR.

- Evaluación de riesgo personalizada: Podemos aplicar nuestro modelo de evaluación de riesgos personalizado, o risk scoring, en caso de trabajar con uno.

Implementando estos requisitos obligatorios y proactivos en tu proceso KYB, podrás no solo cumplir con todas las normativas requeridas, sino también fortalecer la confianza y transparencia en las relaciones de negocio de tu fintech.

Identificación de la titularidad real en el KYB

El titular real es la persona o grupo de personas que, en última instancia, posee o controla una empresa. Identificar a los titulares reales es uno de los pasos más desafiantes y críticos del proceso Know Your Business.

La identificación del titular real es un requisito de compliance para cualquier sector que trabaje con procedimientos de KYB; estos son los aspectos a tener en cuenta a la hora de identificarlos:

- Identificación de la estructura de titulares reales: Se deben identificar todas las personas que posean más del 25% de la propiedad, así como aquellas que controlen la empresa mediante acuerdos de voto, influencia, o la capacidad de nombrar o remover a los miembros de la dirección. Esto incluye evaluar tanto la propiedad directa como la indirecta, a través de sociedades interpuestas, así como estructuras jurídicas como fideicomisos o fundaciones.

- Verificación de los documentos de identidad: Obtén documentos oficiales vigentes que confirmen la identidad del titular real, como pasaportes o documentos de identidad nacionales.

- Comprobación contra listados de sanciones y PRP: Puedes acudir a bases de datos como Factiva u OpenSanctions para verificar que no existen coincidencias ni con PRP, ni con personas o empresas sancionadas.

- Revisión continua: La identificación del titular real no es un proceso de único y aislado. Dado que las estructuras empresariales pueden cambiar, debes revisar y actualizar esta información regularmente.

El KYB de la fintech SeQura

SeQura es la fintech española líder en “Buy Now Pay Later” y pagos flexibles en el sur de Europa. Su misión es ofrecer una experiencia de compra rápida y versátil y mejorar las ventas de sus comercios asociados.

Conocimos a SeQura cuando se enfrentaba al reto de gestionar el KYB de sus comercios (clientes). Un reto dividido en:

- 🎯 Cumplir con las regulaciones de AML siendo eficientes

- 🎯 Centralizar los sistemas de KYB y gestión de contratos

- 🎯 Ofrecer una experiencia de KYB intuitiva y satisfactoria a sus comercios

De la automatización de contratos, al Know Your Business

Diseñaron a través de las plantillas de Parallel un proceso de KYB fácil de completar, que facilitase el seguimiento de la información y la revisión en tiempo real.

También apostaron por la automatización de contratos a través de Parallel, incluyendo en ambos procesos la firma electrónica.

A día de hoy, podemos celebrar que los 3 retos fueron resueltos a través de Parallel. ¿Qué han conseguido?

- ✅ 55% de aceleración en el cierre de cada nuevo contrato, pasando de 8-9 a 3-4 días de duración.

- ✅ 83% de aceleración del KYB, pasando de 25 días a tan solo 4-5 días de duración.

- ✅ Una experiencia ligera y guiada para sus comercios adheridos.

👉 Si estás buscando una solución para tus procesos de KYB y/o KYC, en Parallel estaremos encantados de conocerte. Reserva una demo de Parallel con alguien del equipo.