Softwares de AML y KYC para Fintech

AML y KYC son conceptos relacionados. Un software de AML aborda el procedimiento completo de prevención de blanqueo, mientras que el software de KYC se centra en resolver exclusivamente la identificación de clientes y la recopilación documental.

Qué es un software de KYC y AML para Fintech

KYC, o Know Your Customer, es el proceso mediante el cual las Fintech verifican la identidad de sus clientes y evalúan el riesgo de iniciar una relación comercial con ellos. KYC y AML son conceptos distintos aunque interrelacionados.

AML, o Anti-Money Laundering, se refiere a las medidas y procedimientos establecidos para prevenir el blanqueo de capitales y la financiación del terrorismo. Es decir, el KYC forma parte del conjunto de AML, es la primera línea de defensa de una Fintech.

Los softwares de KYC se enfocan principalmente en la fase inicial de la relación con el cliente, mientras que los softwares de AML son más completos e incluyen funcionalidades como:

- La verificación de la identidad de clientes (KYC).

- El monitoreo de transacciones.

- Las comprobaciones en listas de sanciones y PEP (AML screening) y búsquedas de prensa negativa.

- A veces incluso pueden tener funcionalidades de detención del fraude.

Cómo elegir el software de AML/KYC adecuado

1. Diferencia entre el KYB (persona jurídica) y KYC (persona física)

Lo primero, será distinguir entre el tipo de proceso que debemos manejar, ya que los softwares suelen especializarse más en uno u otro. Hablamos de los procesos "KYB (Know Your Business)" y "KYC (Know Your Customer)"

Ambos procesos son requisitos de obligado cumplimiento para las fintechs, en función de si sus clientes son personas jurídicas (KYB) o son personas físicas (KYC).

También puede ser que te relaciones con ambos perfiles de cliente. En este caso, tendrás que seguir ambos procesos a través de un sistema preparado para gestionar ambos marcos de trabajo. El KYB (personas jurídicas) es un proceso más complejo, por lo general, ya que requiere identificar la titularidad real de la entidad.

2. Escalabilidad del software de AML/KYC

La herramienta a elegir debe ser capaz de adaptarse al crecimiento de las necesidades del negocio. De nada sirve pagar durante un año la herramienta más económica del mercado si al mimos tiempo es la más limitada.

Piensa en el largo plazo, si al cabo de un tiempo, tenéis que migrar a una solución más completa, el coste de hacerlo conllevará:

- Revisar la estrategia y planificación de AML en base a la nueva plataforma.

- Diseñar y ejecutar un plan de formación de la nueva solución

- Plantear un proyecto de migración de datos denso y sensible, y revisar bien las conexiones (integraciones) entre los sistemas de la organización.

3. Integración del sistema de AML/KYC con el resto de sistemas

Pregúntate "¿Con qué sistemas necesito que se comunique esta nueva herramienta?". Quizás con el ERP, CRM, el correo electrónico, el DMS...

Revisa que la herramienta que vas contratar posee integraciones nativas con tus sistemas existentes. En caso de no tenerlas, que al menos pueda conectarse a Zapier o Make.

No dudes en solicitar el compromiso del proveedor que vas a contratar para realizar estas tus integraciones con éxito.

4. Requisitos de seguridad

Debemos exigir determinadas funcionalidades y protocolos de seguridad. No dudes en preguntar por las cuestiones de seguridad que necesites saber, así como aspectos relacionados con GDPR. Estas son las funcionalidades imprescindibles de seguridad en cualquier software legal.

5. Soporte y servicio al cliente

Fíjate si el proveedor de software cuenta con un plan de implementación bien trabajado, así como compromisos relacionados con el acompañamiento y la atención al usuario (Account Manager dedicado, formaciones y recursos sobre AML...).

6. Revisa los casos de éxito y sellos de confianza

Consulta los casos de éxito y sellos de confianza del proveedor de software de AML/KYC. Luego, no dudes en preguntar a clientes actuales/anteriores sobre su experiencia.

Los portales de reseñas de usuarios como Capterra, G2 o Truspilot son también muy buenas referencias para cotejar la experiencia de los usuarios.

7. Compara los diferentes proveedores de software de AML/KYC

Una vez tengas claro las funcionalidades que estás buscando en la herramienta de AML/KYC, es importante realizar un análisis profundo de las diferentes herramientas disponibles en el mercado.

Esta investigación conlleva probar herramientas y visualizar video demostraciones del producto. Te ayudará a tener una idea clara de cuáles son las mejores y peores herramientas de AML/KYC a nivel de prestaciones.

3 Softwares de KYC y AML para Fintech

Solución de AML y KYC de Parallel

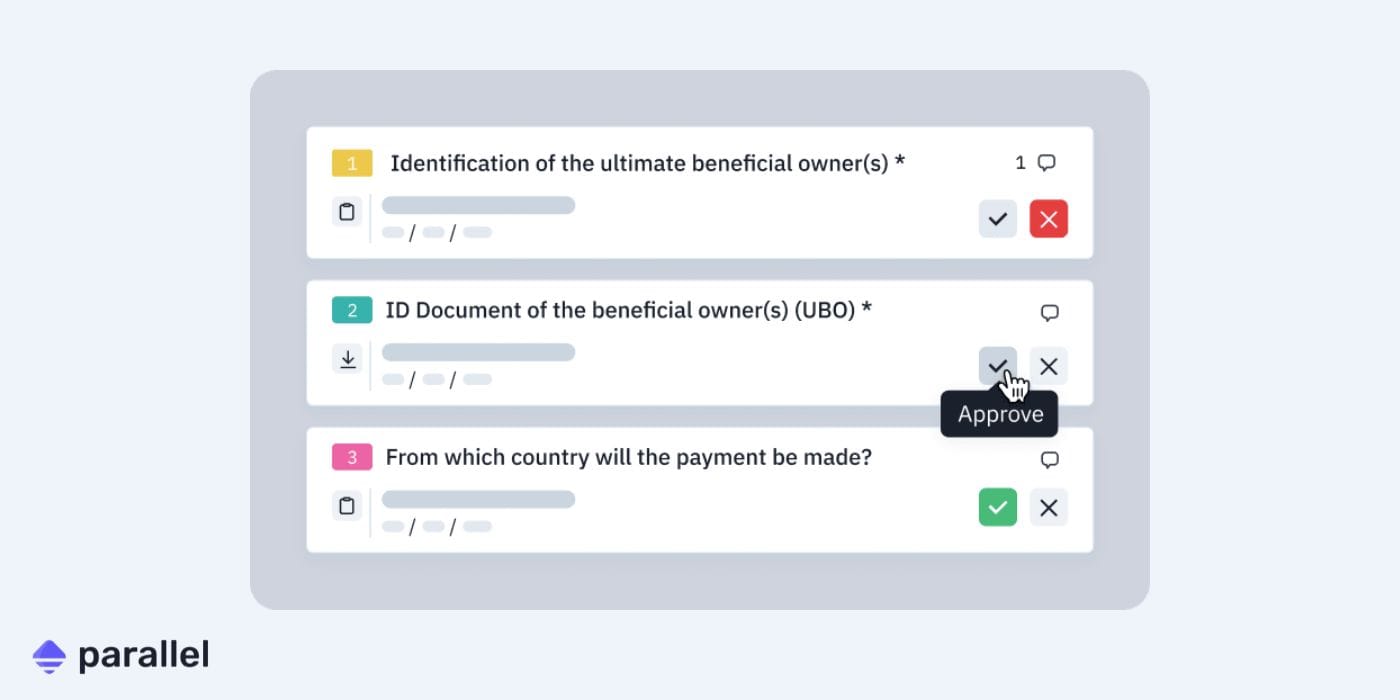

Solución de AML de Parallel: Parallel destaca por ser una solución orientada a gestionar el procedimiento completo de PBC de los departamentos de compliance de una fintech, y cuidar la experiencia del cliente que atraviesa un proceso de KYC.

Puedes conducir procesos de AML screening, establecer perfiles de riesgo, incluso generar contratos automáticamente. También te permite cumplir con la normativa de conservación de datos, anonimizando los datos personales almacenados después de un tiempo.

Solución de CLM de Fenergo

Fenergo CLM organiza de forma digital el recorrido del cliente a lo largo de todo su ciclo de vida, desde la prospección inicial hasta la apertura de la cuenta digital, pasando por el mantenimiento y la actualización, la diligencia debida continua y la retirada del cliente.

Fenergo crea un proceso de organización fluido para todos los datos y documentación de los clientes, minimizando el tiempo de obtención de ingresos.

Solución de Sumsub

Sumsub es una de las plataformas más utilizadas para gestionar procesos de Blanqueo de Capitales. Destaca por sus funcionalidades de ID Verification & Anti-deepfakes, y por sus funcionalidades de Transaction Monitoring con las que puedes monitorizar operaciones sospechosas y tomar decisiones informadas.

La plataforma de Sumsub es una buena elección si no esperas escalar tu operativa de KYC/KYB, y requieres funcionalidades sencillas. También si buscas una herramienta para hacer Transaction Monitoring.